ESG投資が企業と未来を結ぶ[前編]

三菱UFJリサーチ&コンサルティング株式会社

経営企画部副部長 プリンシパル・サステナビリティ・ストラテジスト

慶應義塾大学大学院政策・メディア研究科講師(非常勤)

吉高 まり Mari Yoshitaka

環境(E)・社会(S)・ガバナンス(G)の課題に取り組む企業を選んで投資をするESG投資が日本でも注目されています。シティラボ東京のメンターの一人であり、長年にわたり環境金融の分野で活動を続けてきた吉高まりさんに、ESG投資の世界と日本の動向、企業が取り組みを求められる新たなリスクとしての気候変動などについて伺いました。

写真/鈴木愛子、構成・文/三上美絵

環境・社会・企業統治への取り組みを評価するESG投資

――まず、ESG投資の本質とはどのようなものか、改めてご説明ください。

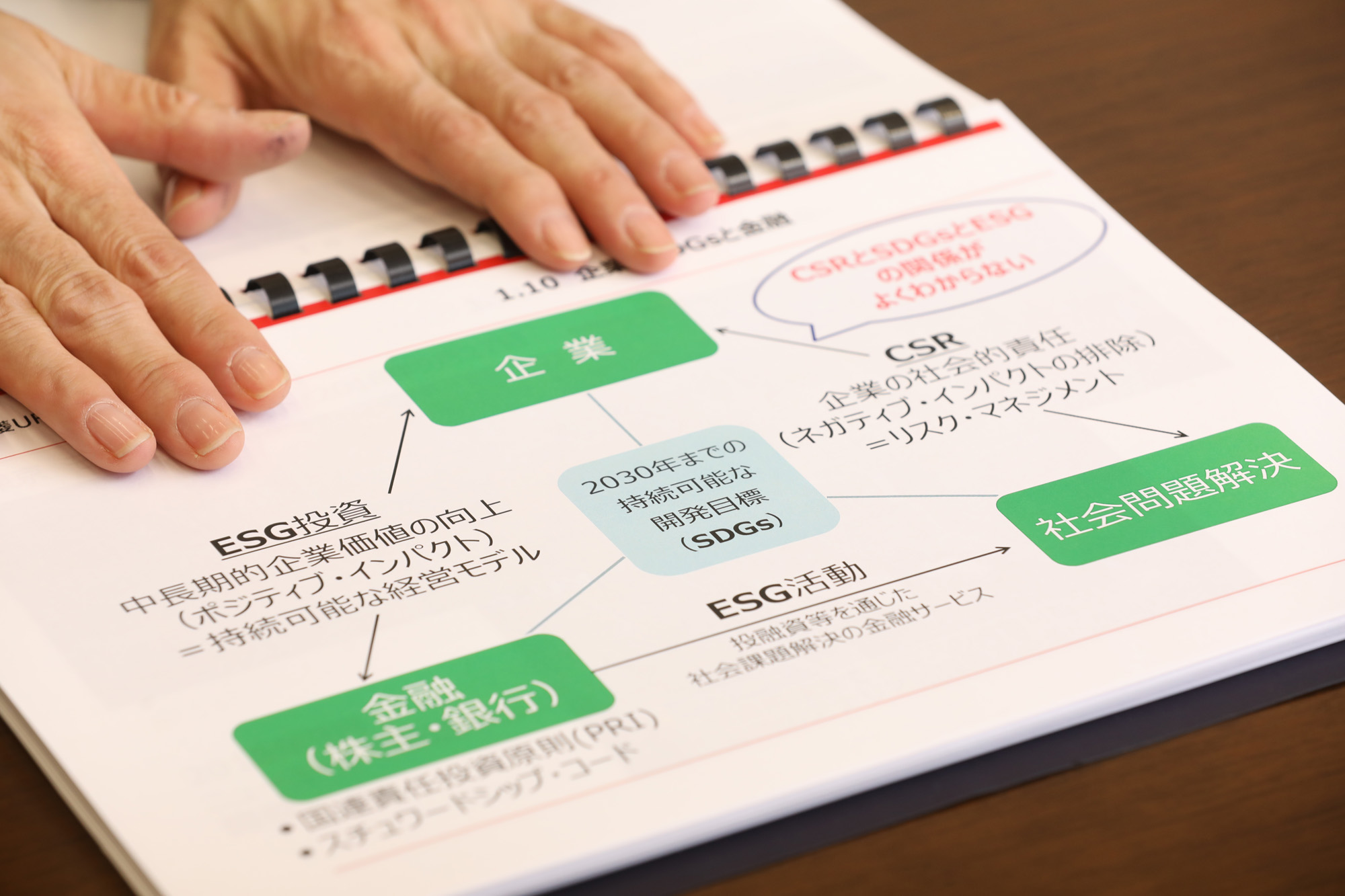

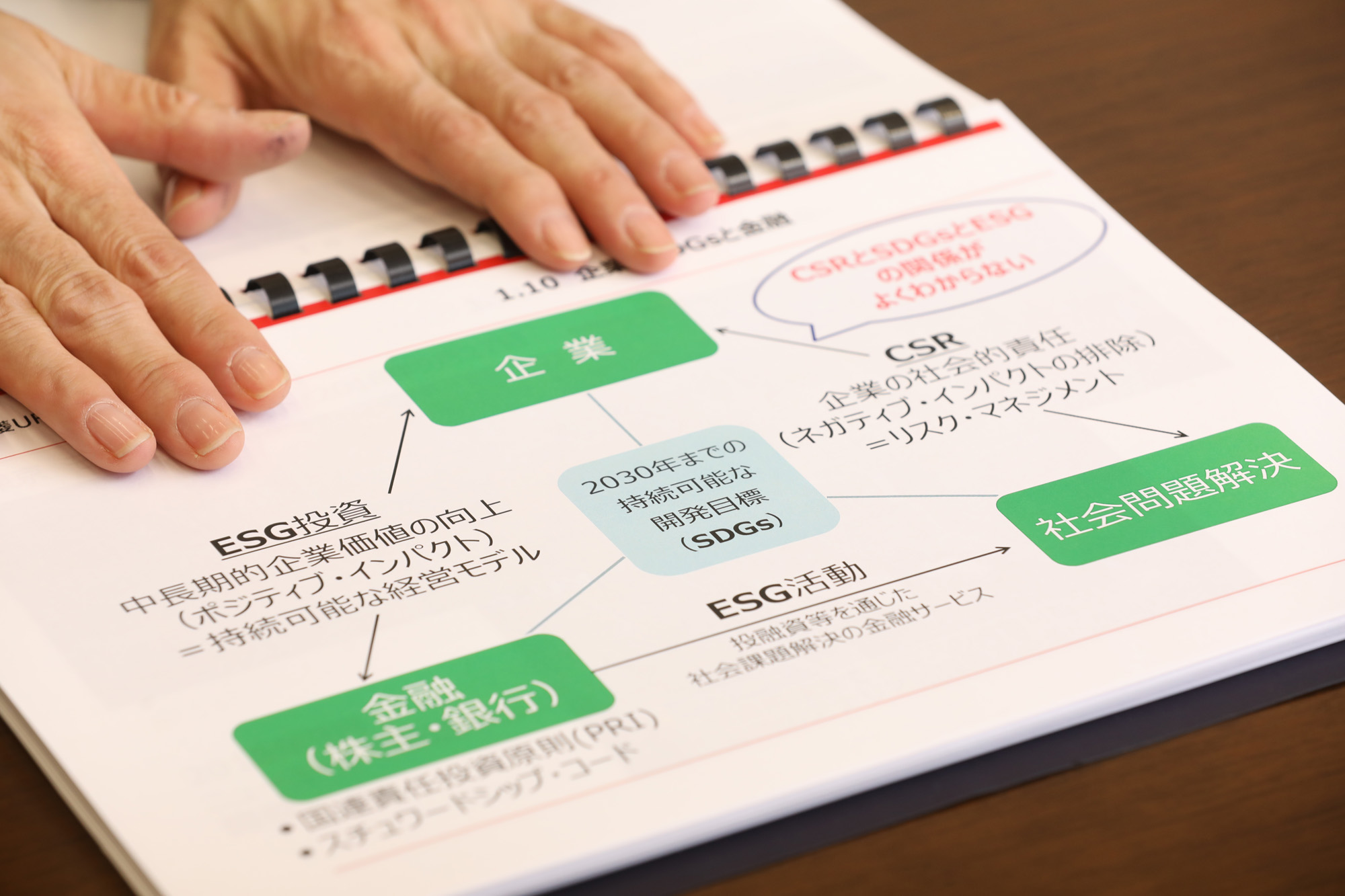

吉高まり氏(以下、敬称略):端的に言えば、ESG投資とは「財務情報以外の部分に目を向けて企業の価値を中長期的に評価し、投資していこう」というものです。その代表的な要素として挙げられるのがEnvironment(環境)、Social(社会)、Governance(企業統治)であることから、頭文字をとってESG投資と呼ばれています。

ESG投資家は、保険会社や年金基金のように、長期或いは超長期で資産を運用する機関投資家です。こうした投資家がESG投資において評価するのは、単なるCSR、つまり企業の社会貢献度ではありません。ESGへの本業としての取り組み(CSV: Creating Shared Value=共創価値創造)の財務インパクト(業績への影響)を評価しようとしているのです。

だからこそ、企業には「持続可能なビジネスであるためには、ESG的な価値をきちんと投資家に評価してもらう必要がある」ということを経営トップが認識し、情報を開示していくことが求められています。

――世界のESG投資の動向を教えてください。

吉高:日本では今、ブームのように思われがちですが、欧米では1920年代に「キリスト教会の資産を教義に反しないように運用する」という社会的責任投資から始まった考え方がありました。

1960年代に、いわゆる「物言う株主」が登場し、反戦や人権問題、環境問題などの社会課題への適切な対応をしないと損害賠償などのリスクになるということで、株主が情報の開示を要求するようになり、企業側は、ネガティブインパクトの排除を意識し始めました。しかし、ここまではまだ、リスクマネジメントの域を出ていませんでした。

今、世界で起こっているのは、この「ネガティブインパクトの排除」に加えて、「ポジティブインパクトの評価」、つまり、ESGへの取り組みが企業の成長戦略へどのような影響を与えているかを重視しようとする動きです。これはリーマンショック後に急速に進みました。

欧米ではこのように、長期的な投資の仕方が少しずつ進化してきたのです。2018年には世界のESG投資の運用資産残高の総額は、82兆ドル(約8900兆円超)に達しています。

――日本は、欧米のような道筋をたどってこなかったわけですね。それはなぜですか。

吉高:日本では、欧米に比べてESG投資の普及が遅れていました。その理由の一つは、キリスト教のバックグラウンドがなかったこと。もう一つは、企業間での「株式の持ち合い」により、情報を積極的に開示する必然性に乏しかったことが挙げられると思います。

けれども今、安倍政権ではコーポレート・ガバナンスの観点から株式持ち合いを解消し、機関投資家に日本企業の中長期的価値を評価してもらう方針を打ち出しています。つまり、日本では経済政策の一環としてESG投資を推進しているのです。

ここ2、3年で日本でもESG投資が広まってきましたが、そのきっかけとなったのが、2015年にGPIF(年金積立金管理運用独立行政法人)が、機関投資家の意思決定プロセスにESG課題を組み込むことなどを掲げた国連の責任投資原則(PRI。2006年設定)へ署名したことでした。また、政府が策定した機関投資家の投資姿勢に関する原則「日本版スチュワードシップ・コード(「責任ある機関投資家」の諸原則)」も受け入れました。

日本の年金を運用するGPIFは、世界最大の機関投資家ですので、大変な影響力があります。それ以降、日本でもESG投資が徐々に浸透してきました。ただし、中小企業や地方にはまだまだ広まっておらず、これからという状況ですね。

気候変動リスクへの対応を情報開示

――気候変動リスクは金融や企業の動向に具体的にはどのような影響を与えていますか。

吉高:今年、G20サミットが日本で開催となりますが、2015年4月に開かれた G20財務大臣・中央銀行総裁会合で「気候変動はリーマンショック並みの大きなリスクである」との言及を受けて、世界各国の財務当局の意向により、金融安定理事会に気候変動関連の財務情報開示を進めるタスクフォース(TCFD)ができました。

そこで出された提言の中に、開示すべき情報の基準が設けられています。例えば、「将来、炭素税が導入されたり、サプライチェーン全体のCO2排出量の開示が義務化されたり、異常気象が続いたりした場合に、あなたの会社の財務状況にどのくらいの影響があるか」を開示してください、というものです。

つまり、「そうしたリスクがあっても、あなたのビジネスは成り立つか」あるいは、「そうしたリスクに対してレジリエント(強靭)なサービスであるか、ビジネスチャンスがあるか」ということを具体的に示すことが求められているのです。

この情報開示ルールは企業だけでなく投資家や金融機関に対しても適用されます。そうなると、投資家や金融機関は投資先のポートフォリオをリスク評価していかなければなりません。金融機関のみならず、投融資を受ける企業もこの提言に賛同し始めています。

気候変動リスクは世界で認識されており、あらゆる産業や生活環境に影響を与え、もちろん都市づくりにも深く関わっています。情報開示が進むことで、このリスクに対応していないビジネスはこの先、生き残れなくなるでしょう。

▶後編はこちらから

◆参照資料

・ESG投資残高 https://solarjournal.jp/sj-market/25498/

【吉高まり Profile】

IT企業、投資銀行勤務の後、世銀グループ国際金融公社環境技術部、国内初エコファンド立ち上げに関与。米国ミシガン大学環境・サステナビリティ大学院(現)科学修士。博士(学術)。2000年に現在の三菱UFJモルガン・スタンレー証券(MUMSS)にてクリーン・エネルギー・ファイナンス部を立ち上げ。国内外における気候変動分野を中心とした環境金融コンサルティング業務に長年従事し、現在はESG投資の領域について調査・アドバイス・講演等を実施。現在、三菱UFJリサーチ&コンサルティング株式会社 経営企画部副部長 プリンシパル・サステナビリティ・ストラテジスト、及び三菱UFJ銀行戦略調査部とMUMSS経営企画部兼務。慶應義塾大学大学院政策・メディア研究科非常勤講師(環境ビジネスデザイン論担当)、関西学院大学人間福祉学部非常勤講師、日本UNEP協会理事。環境省中央環境審議会地球環境部会臨時委員(本インタビューは2019年1月に行われました)。